Новости рынков |Прибыль банков в ноябре снизилась на треть из‑за отрицательной валютной переоценки — обзор ЦБ

- 20 декабря 2021, 19:35

- |

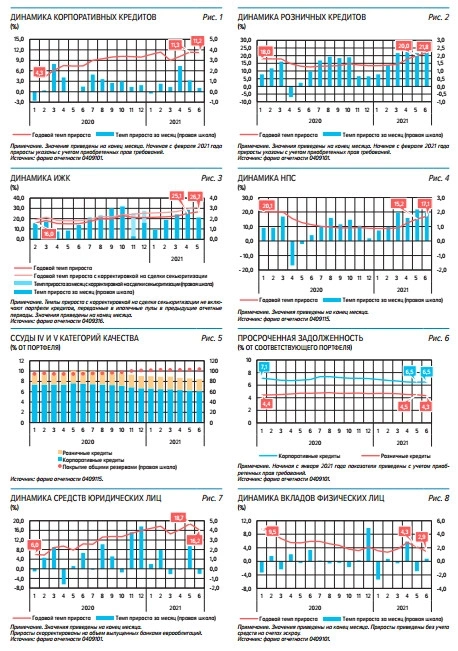

Почти в 2 раза замедлилось корпоративное кредитование после очень высокого роста в прошлые месяцы.

Существенно выросли средства юридических лиц в том числе из‑за традиционного роста государственных расходов к концу года.

Средства населения в целом немного сократились, при этом снижение было по текущим счетам, в то время как срочные вклады показали умеренный рост, что характерно для последних месяцев ввиду роста ставок.

Прибыль снизилась на треть в том числе из‑за отрицательной валютной переоценки. Кроме того, финансовый результат октября был завышен из‑за восстановления резервов в связи с урегулированием проблемных активов Банка непрофильных активов. Банки также отразили (на счетах капита ла, минуя прибыль) умеренную отрицательную переоценку ценных бумаг из‑за роста ставок, ожиданий инвесторов по дальнейшему ужесточению денежно-кредитной политики, а также геополитических рисков

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |В октябре российские банки заработали ₽231 млрд, +18% м/м

- 22 ноября 2021, 21:45

- |

В октябре ощутимо замедлилось необеспеченное потребительское кредитование — до 1,4 с 1,7% в сентябре и 2,2% в августе.

Ипотека немного ускорилась — до 2,3% (с учетом секьюритизации) после 2,1% в сентябре, что в том числе обусловлено маркетинговой политикой застройщиков и банков, ограничивающих рост ставок.

Корпоративное кредитование активно росло (+1,6%) по широкому спектру индустрий, как и месяцем ранее.

Средства населения увеличились на 0,6%

Приток средств организаций замедлился до 0,3 с 1,8% в сентябре из-за существенных налоговых выплат.

https://cbr.ru/press/event/?id=12435

Новости рынков |Российские банки в 1 п/г заработали ₽1,2 трлн, что почти в 2 раза больше прошлогоднего результата - ЦБ

- 26 июля 2021, 13:48

- |

Средства населения в банках за месяц умеренно выросли (0,4%) после оттока в мае, при этом сохранилась тенденция к их перераспределению со вкладов на текущие счета. В то же время депозиты юридических лиц сократились на 0,5% в основном в иностранной валюте.

Чистая прибыль сектора за июнь составила 204 млрд рублей (доходность на капитал — 22% в годовом выражении) — на 6% ниже, чем в мае.

Всего за первое полугодие 2021 года банки заработали 1,2 трлн рублей, что почти в два раза превышает результат первого полугодия 2020 года (630 млрд рублей), в основном благодаря росту бизнеса и меньшим расходам на резервы.

В июне ускорился рост ипотечного кредитования | Банк России (cbr.ru)

Новости рынков |Проблемы у российских банков появятся через несколько месяцев - Кудрин

- 13 апреля 2020, 15:38

- |

«Если у нас не перезапустится экономика, если компании сократятся в результате, через два месяца все плохие долги этих компаний, не способных дальше продолжать работу, перекинутся на банки. Так что следующая стадия кризиса затронет банки»

«Через три месяца примерно это уже будет чувствительно для банковской сферы, через шесть в полной мере. Может быть, банкам надо будет добавлять капитал, может быть, это даже будет»

«Это накапливание рисков… Пожалуйста, реструктурируйте кредиты малому бизнесу или отсрочьте платежи. Пока что это за счет банков происходит, это создает уменьшение прибыли, а в конечном счете и капитала банков. Поэтому сейчас риски в банковской системе накапливаются, но пока не прогнозирую, что они будут больше, чем в 2008-2009 годах и в 2014 году»

источник

Новости рынков |Прибыль банков России в 2018 году выросла в 1,7 раза - ЦБ

- 25 января 2019, 11:46

- |

Вклады населения выросли на 6,5%, в декабре — на 3,9%. Общий объем вкладов на 1 января 2019 года достиг 28,5 триллиона рублей (30,2% пассивов банков). В декабре при влиянии фактора сезонности вклады физических лиц увеличились на 3,9%, хотя и меньше, чем годом ранее, когда прирост составил 4,3%, отмечает регулятор.

Рублевые вклады выросли на 4,6%, а валютные (в долларовом эквиваленте) – на 1,2%.

Доля вкладов в иностранной валюте за декабрь выросла на 0,2 п.п., до 21,5%.

Банки РФ в 2018 году увеличили кредитование населения на 22,8%, компаний — на 5,8%. Совокупный портфель банковских кредитов нефинансовым организациям и населению за год увеличился на 10,7%.

Год характеризовался ускорением роста кредитования, в особенности розничного, и некоторым замедлением притока средств населения в банки на фоне постепенного перехода домашних хозяйств от сберегательной модели поведения к увеличению( Читать дальше )

Новости рынков |Прибыль банков РФ в январе-августе сократилась на 9,6%, до 901 млрд руб

- 17 сентября 2018, 12:18

- |

«За январь-август 2018 года по банковскому сектору прибыль составила 901 миллиард рублей (в январе-августе 2017 года – 997 миллиардов рублей), в том числе в августе действующими кредитными организациями получена прибыль в размере 124 миллиардов рублей (в августе 2017 года действующими кредитными организациями была получена существенно меньшая прибыль в размере 70 миллиардов рублей)»

Финансовый результат сектора испытывал существенное влияние показателей банков, проходящих процедуру финансового оздоровления с привлечением средств Фонда консолидации банковского сектора.

Без учета этих банков прибыль банковского сектора за восемь месяцев составила 1,2 триллиона рублей.

Прайм

Новости рынков |Прибыль российского банковского сектора по итогам 1 п/г 2017 года превысила 750 млрд рублей - максимум за всю историю России (ЦБ)

- 21 июля 2017, 13:05

- |

Согласно статистике ЦБ, прибыль российского банковского сектора по итогам 1 п/г 2017 года превысила 750 млрд рублей — максимум за всю историю России.

В условиях, когда качество кредитного портфеля не ухудшалось, банки смогли существенно снизить затраты на резервы на возможные потери, до последнего времени сдерживавшие увеличение банковской прибыли. В первом полугодии 2017 г. затраты банков на формирование резервов на возможные потери составили менее 300 млрд рублей, что почти на четверть меньше, чем за аналогичный период 2016 года, и вдвое меньше, чем за январь — июнь 2014 и 2015 годов

Тенденция к росту доли просроченной задолженности, наблюдавшаяся с середины 2014 года, в 2017 года продолжала ослабевать и к середине года окончательно «сошла на нет»

ТАСС

Новости рынков |Банки в России увеличили прибыль в 3,31 раза г/г за 4 месяца (ЦБ)

- 18 мая 2017, 17:18

- |

Российские банки за январь-апрель 2017 года получили прибыль в размере 553 млрд рублей против 167 млрд рублей (рост в 3,31 раза). Об этом сообщает ЦБ.

Кредитование экономики за апрель выросло на 1,2%. Восстановление кредитования поддерживалось в том числе и некоторым сокращением ставок.

Банковское кредитование предприятий и нефинансовых организаций +1,3%, в первую очередь за счет кредитования крупных компаний.

Кредиты физическим лицам +1%, до 11 трлн рублей, на фоне роста ипотечного кредитования.

Вклады населения в апреле +1,3%, одновременно объем депозитов и средств организаций на счетах продолжил снижаться (-1,3%).

Финам

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс